会社設立した場合のメリットについては、取引先や金融機関に対する信用力が上がるのは、起業家のみなさまはおわかりかと思います。

ここでは、ファイナンシャルプランナーとして税金面でのメリット・デメリットについて解説します。

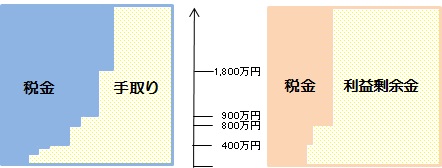

法人と個人事業の税率の違い

法人税の税率の方が低い

個人事業での利益には、①所得税、②住民税、③事業税などがかかりますが、そのうち所得税と住民税は所得が上がるにしたがって税率も 高くなる「超過累進課税」となっています。所得が高くればなるほど税金を払う割合が大きくなります。 一方、法人にかかる税率は、利益が大きくなってもさほど高くなりません。

個人事業と会社設立後の税率比較イメージ

たとえば税引き後の資金を今後の設備資金にする場合、会社設立した方が有利といえます。

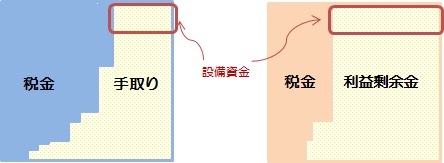

給与でもらった方が税金が安いとは

個人にはない給与所得控除

給与所得控除

会社設立すると会社から給与をもらう形になりますが、課税所得の計算の時に、個人事業主にはなかった、給与所得控除を受けることができます。

給与所得控除額×税率に相当する分、個人で支払う税金が少なくなります。

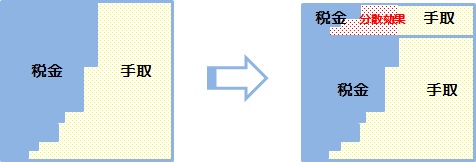

給与所得控除の効果イメージ

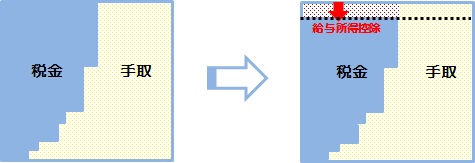

所得分散

個人事業での専従者給与に比べるとご家族へ所得を分散することができます。社長個人の高い税率を回避することができるため家計全体としての節税メリットを得られます。

所得分散の効果イメージ

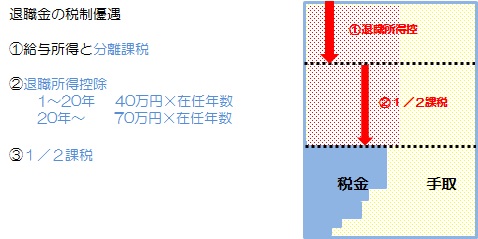

退職金

勇退時に、退職金を受け取ることができますので、リタイヤ後の生活設計が安定します。所得税では退職金は通常の給与と区分され、税制面で優遇されています。

退職金効果イメージ

会社設立すると相続税がかからないはウソ

会社設立した創業者に万が一のことがあった場合、創業者のご家族はその会社の株(自社株といいます)を相続することになります。この自社株は会社の資産や業績によって価値が評価されますので、資産が大きい会社、含み資産がある会社、同業他社に比べて業績の良い会社については、時価評価が高額になり多額の相続税が課せられる場合があります。

上場企業ではないと、自社株を簡単に売却して現金にするのは難しいので納税資金を何らかの方法で確保しなければなりません。

フリーダイヤルでお問い合わせください。0120-847-120受付 平日10:00 - 18:00(18:00~20:00は事前予約制)

無料相談のご予約はこちら